Una de las tareas a las que nos tenemos que enfrentar de forma inevitable, si somos socios, dueños o responsables de una pequeña o mediana empresa, es el cálculo y pago del Impuesto de Sociedades.

El Impuesto de Sociedades, o IS, es uno de los principales tributos que deben pagar las personas jurídicas en España, y es la contraparte del IRPF, impuesto que grava, en este caso, las rentas de las personas físicas.

Toda empresa cuya actividad económica suceda dentro del territorio español, tendrá que presentar y hacer frente al pago del Impuesto de sociedades de forma general, y las pymes no están exentas de esta obligación

¿Cuánto tengo que pagar de IS?

El impuesto de sociedades, grava los beneficios obtenidos por las empresas o personas jurídicas debido a su actividad económica dentro del ejercicio del año fiscal.

Y no, los autónomos no tienen que hacer frente a este tributo, ya que su naturaleza como trabajadores es de persona física y no jurídica.

Este impuesto debe pagarse siempre que la empresa obtenga beneficios, estando esta exenta de dicho pago si presenta pérdidas en algún año. De hecho, los años contables en los que se tengan pérdidas deben ser presentados por parte del negocio, puesto que podrán ser utilizados para compensar beneficios y reducir la base imponible del Impuesto de sociedades en futuros pagos.

¿Cuál es el tipo impositivo del Impuesto de Sociedades?

Por norma general, las empresas tendrán que pagar un 25% de sus beneficios en concepto de IS, siendo este el tipo general vigente desde el 1 de enero del año 2016.

No obstante, existen algunas excepciones a este tipo impositivo, ya que las cooperativas que estén contable y fiscalmente protegidas, aplicarán un tipo del 20% a sus beneficios, mientras que las empresas de nueva creación tendrán que aplicar un 15% sobre sus beneficios en sus 2 primeros ejercicios contables.

¿Cuándo tengo que pagar el Impuesto de sociedades?

El impuesto de sociedades debe pagarse de forma anual, de forma similar a los pagos que realizan las personas físicas con el IRPF. No obstante, mientras que el IRPF se va pagando poco a poco, mediante retenciones dentro de la nómina o a través de la facturación en el caso de los autónomos, el IS se paga dentro de unos plazos estipulados, dependiendo del tipo y la forma de pago a la que nos acojamos como pyme y persona jurídica.

El impuesto de sociedades, se paga en distintos periodos, dependiendo del tipo de modelo que se utilice para realizar el abono del mismo.

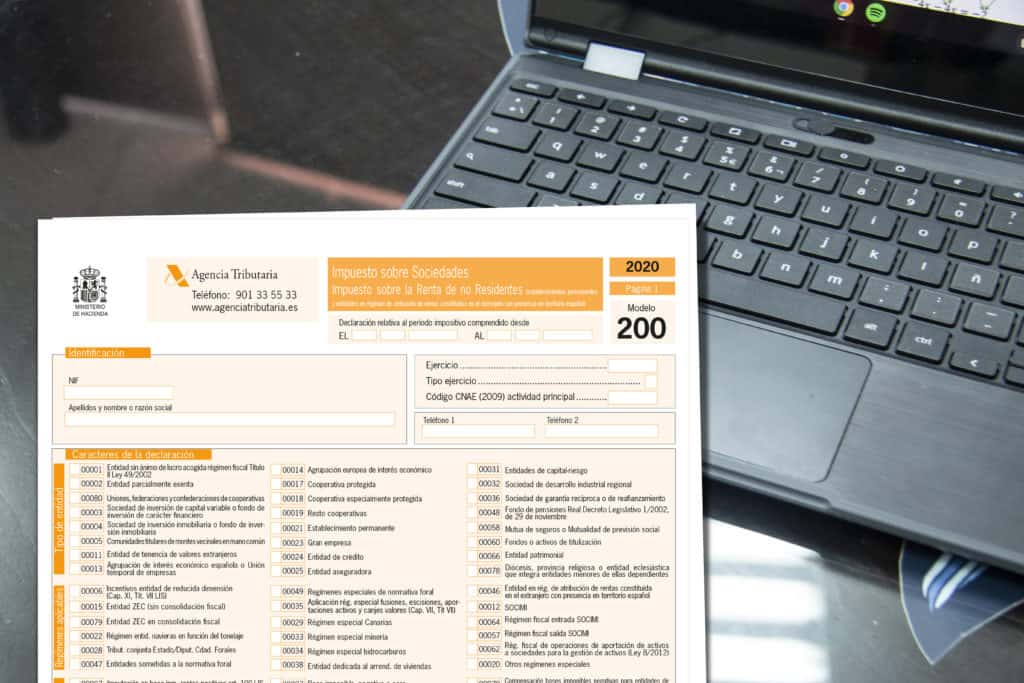

¿Cuándo se presenta el modelo 200?

Si hacemos uso del modelo 200, tendremos que presentar el IS 6 meses después de que termine nuestro periodo impositivo. De este modo, si en nuestro periodo coincide con el año natural (recordemos que este puede variar en función de las necesidades de las empresas) tendrá que presentarse en los 25 días siguientes después del paso de los 6 meses del fin del periodo impositivo, es decir, entre el 1 y el 25 de julio si este coincide con el año natural.

¿Cuándo se presenta el modelo 202?

El modelo 202 se trata de un pago a cuenta del impuesto. Tiene que presentarse por las empresas que han obtenido beneficios (durante el curso anterior) y/o que superen una cifra de negocio de 6.010.121,04€ anuales durante los 20 primeros días naturales de los meses de abril, octubre y diciembre. Estas 3 presentaciones del modelo 202 corresponden a los 3 pagos que deben realizar las empresas de este tributo. Se calcula de dos formas, con cierres parciales a marzo, septiembre y noviembre o la mas general, un 18% sobre la ultima cuota integra del modelo 200

¿Cómo puedo pagar el impuesto de sociedades?

Como hemos visto, este impuesto se puede presentar y abonar mediante el uso del modelo 200, el modelo 202 y el modelo 220, estando el 200 y 220 unidos a la presentación del impuesto, mientras que el 202 está unido al pago del mismo.

Mientras que el modelo 200 es el general, el 202 es aquel que deben presentar las empresas que hayan superado la cantidad de 6.010.121,04€ anuales en el ejercicio económico anterior, de forma independiente a si han tenido beneficios o pérdidas. Para empresas que no lleguen a esa cifra de volumen de negocio, no tendrán que presentarlo en caso de haber tenido pérdidas. Es el modelo con el que se realiza el pago y depósito del impuesto.

Por otro lado, el modelo 220 es uno modelo especial, dirigido a aquellas entidades formadas por grupos a las que se les aplique el régimen de consolidación fiscal establecido en la ley del impuesto de sociedades. Su presentación funciona exactamente igual al modelo 200, pero es el que deben realizar las empresas con la peculiaridad fiscal mencionada anteriormente.